9月12日,中國人民銀行公布了我們8月份的貨幣信貸數(shù)據(jù),數(shù)據(jù)概況如下:

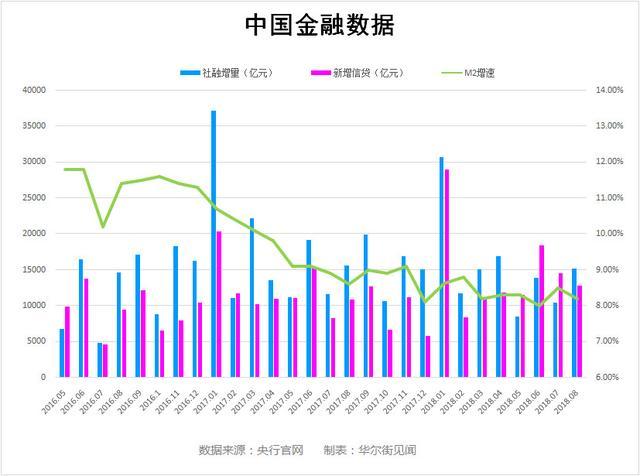

關(guān)鍵數(shù)據(jù)一:M2增速回落,M1增速創(chuàng)三年最低點

8月末廣義貨幣M2余額為178.87萬億元,同比增長8.2%,增速同比下滑0.4%;

狹義貨幣M1余額53.83萬億元,同比增長3.9%,M1數(shù)據(jù)增速同比下滑10.1個百分比;

關(guān)鍵數(shù)據(jù)二:社會融資數(shù)據(jù)超預(yù)期

8月社會融資規(guī)模增量為15200億人民幣,預(yù)期為13000億元,較7月增長近50%;

關(guān)鍵數(shù)據(jù)三:住戶部門貸款增長強(qiáng)勁

8月末人民幣貸款余額131.88萬億元,新增貸款1.28萬億,同比增長13.2%,增速與以往持平。

其中,住戶部門貸款增加7012億元,短期貸款增加2598億,中長期貸款增加4415億元。環(huán)比上漲9.52%。

不論是M1和M2的數(shù)據(jù),還是社會融資貸款數(shù)據(jù)及細(xì)分貸款領(lǐng)域,還是銀行整體的利率走向,或是關(guān)系到個人的居民杠桿。

它們分別代表社會總的貨幣存量,貨幣的使用成本,貨幣的流向,各部門杠桿的增減,每一個數(shù)據(jù)的漲跌都牽一發(fā)而動全身,對經(jīng)濟(jì)的全盤理解至關(guān)重要。

只要數(shù)據(jù)屬實,那么這些阿拉伯?dāng)?shù)字無疑就是窺透經(jīng)濟(jì)最精確的突破口。在其背后究竟給我們傳達(dá)了什么信號呢?

一:企業(yè)和居民資金的流動性日趨收縮,經(jīng)濟(jì)的活躍性有所下降。

M1數(shù)據(jù)代表的是流通中的現(xiàn)金和企業(yè)單位存放在銀行的現(xiàn)金之和,基本可以代表一個時期社會的流動資金總量。

交易活躍自然市場上流通的現(xiàn)金會多,一潭死水自己留存的現(xiàn)金就少,代表的是一個經(jīng)濟(jì)體的活躍性。

M1增速創(chuàng)3年來最低且和M2增速剪刀差的再度擴(kuò)大,說明企業(yè)和居民手上的存量現(xiàn)金日趨變少,反應(yīng)經(jīng)濟(jì)的活性有所下滑。

二:貨幣總閘門并沒有寬松,也沒有寬松的趨勢。

我們6月份M2增速創(chuàng)歷史新低8%,7月份的M2增速為8.5%,8月份M2增速為8.3%,這個數(shù)據(jù)貌似很低。

畢竟自從改革開放開始,我們已經(jīng)習(xí)慣了常年兩位數(shù)的M2增長,即使是首次跌破10%也是去年5月份才經(jīng)歷的事情。

但正如我去年6月份預(yù)測的,M2增速跌破10%遠(yuǎn)遠(yuǎn)沒有到底一樣,8%其實也是非常高的數(shù)據(jù)。

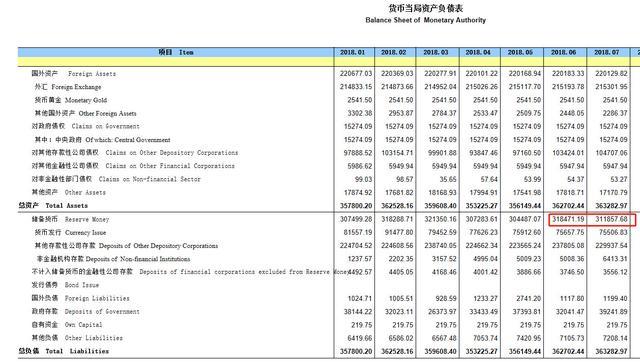

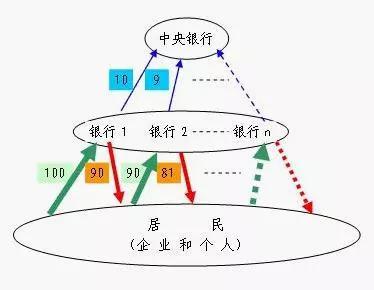

我們的M2≈基礎(chǔ)貨幣×貨幣乘數(shù),在貨幣乘數(shù)不變的情況下,M2的增速應(yīng)該趨同于基礎(chǔ)貨幣增速。

從數(shù)據(jù)可以看出,而我們上半年央媽的5月到7月的基礎(chǔ)貨幣增速(8月數(shù)據(jù)還未出)分別為5.3%,4.8%,4.2%;

我們從今年5月份到7月份的M2增速分別為8.90%、8.40%、8.50%。

這也就是說,我們央行發(fā)出的基礎(chǔ)貨幣增速平均為4.76%,算上貨幣乘數(shù),結(jié)果我們的M2增速卻有8.6%。

這里有兩個可能,一種就是貨幣乘數(shù)大幅上升,也就是央媽每派出1塊錢結(jié)果衍生出了更多的貨幣。

一種可能,就是M2增速數(shù)據(jù)虛高,因為基礎(chǔ)貨幣的數(shù)據(jù)統(tǒng)計口徑比較單一,不容易出錯,則可能M2的增速其實已經(jīng)遠(yuǎn)遠(yuǎn)低于8%。

其次,M2暫時沒有寬松的可能,基礎(chǔ)貨幣的增加不是拍拍腦袋隨便發(fā)的,正常要與GDP的增速保持同步,否者就會出現(xiàn)滯漲的情況。

所以期待央行再放水的炒家可以洗洗睡了,央媽放水毫無可能。

三:總的信貸增加,但風(fēng)險偏好卻明顯降低。

這次數(shù)據(jù)最意外的地方就是社融數(shù)據(jù)暴漲了50%,究竟是什么神秘推手呢?

事出反常必有妖,一方面,從上個月起,人民銀行將“存款類金融機(jī)構(gòu)資產(chǎn)支持證券”和“貸款核銷”納入社會融資規(guī)模統(tǒng)計。

但數(shù)據(jù)顯示,這兩類總共也才增加了800億,我們繼續(xù)往下看:

原來我們的銀行票據(jù)融資多增2000億,而企業(yè)債券多增1100億,其中銀行表內(nèi)貸款中個人貸款多增600多億,加起來剛好近缺口的4785億。

從銀行貸款來說,不論是新增的票據(jù)融資還是個人信貸,都是銀行風(fēng)險系數(shù)比較安全的貸款品種。

從這點可以看出,在監(jiān)管引導(dǎo)銀行加大信貸投放之下,銀行已經(jīng)越來越趨于保守,貸款的風(fēng)險偏好在下降。

其次企業(yè)的債券發(fā)行大幅提升,主要受金融監(jiān)管節(jié)奏的放緩,資金面持續(xù)寬松,借貸成本下滑,市場恢復(fù)了對債券市場的信心。

而居民部門貸款的增加主要集中在短期貸款,以樓市為代表的中長期貸款并沒有大幅增長,短期貸款的增加進(jìn)一步佐證了居民資金流動性收縮的事實。